최종 업데이트 21.11.30 14:11

금융사 원앱 전략?…고객은 앱 깔다 지친다(종합)

[아시아경제 박선미 기자] "고객님은 주식거래를 위해 최초 1회 증권 애플리케이션(앱)에 접속해 추가 정보를 등록해야 합니다. 앱을 실행하시겠습니까?" 최근 은행·증권 연계계좌를 개설한 강진영(40)씨는 은행 애플리케이션(앱)을 통해 증권 거래도 할 수 있다는 말을 듣고 앱 신규 가입자가 됐다. 하지만 은행 앱에서 주식 거래를 하려면 증권사 앱을 별도로 설치해야 하는 과정을 거쳐야 했다. 결국 강 씨의 스마트폰 금융앱 카테고리 안에는 이미 설치된 앱 5개에 2개의 앱이 추가됐다.

하나의 모바일 앱으로 여러 금융권의 업무를 처리할 수 있는 은행들의 ‘원앱’ 전략이 제자리걸음을 하고 있다. 수십 개의 앱에 흩어져 있던 기능을 한 곳으로 모으는 통합 금융 플랫폼 작업을 벌이고 있지만 여전히 접근성이 떨어지고 소비자 불편도 이어졌다. 최근 금융당국이 은행권 앱 관련 규제 완화를 약속했지만 계열사 간 간극과 보안 문제로 빅테크(대형 정보기술기업), 핀테크(금융+기술)만큼 빠르고 가볍게 만들기는 쉽지 않을 것이란 관측도 나온다.

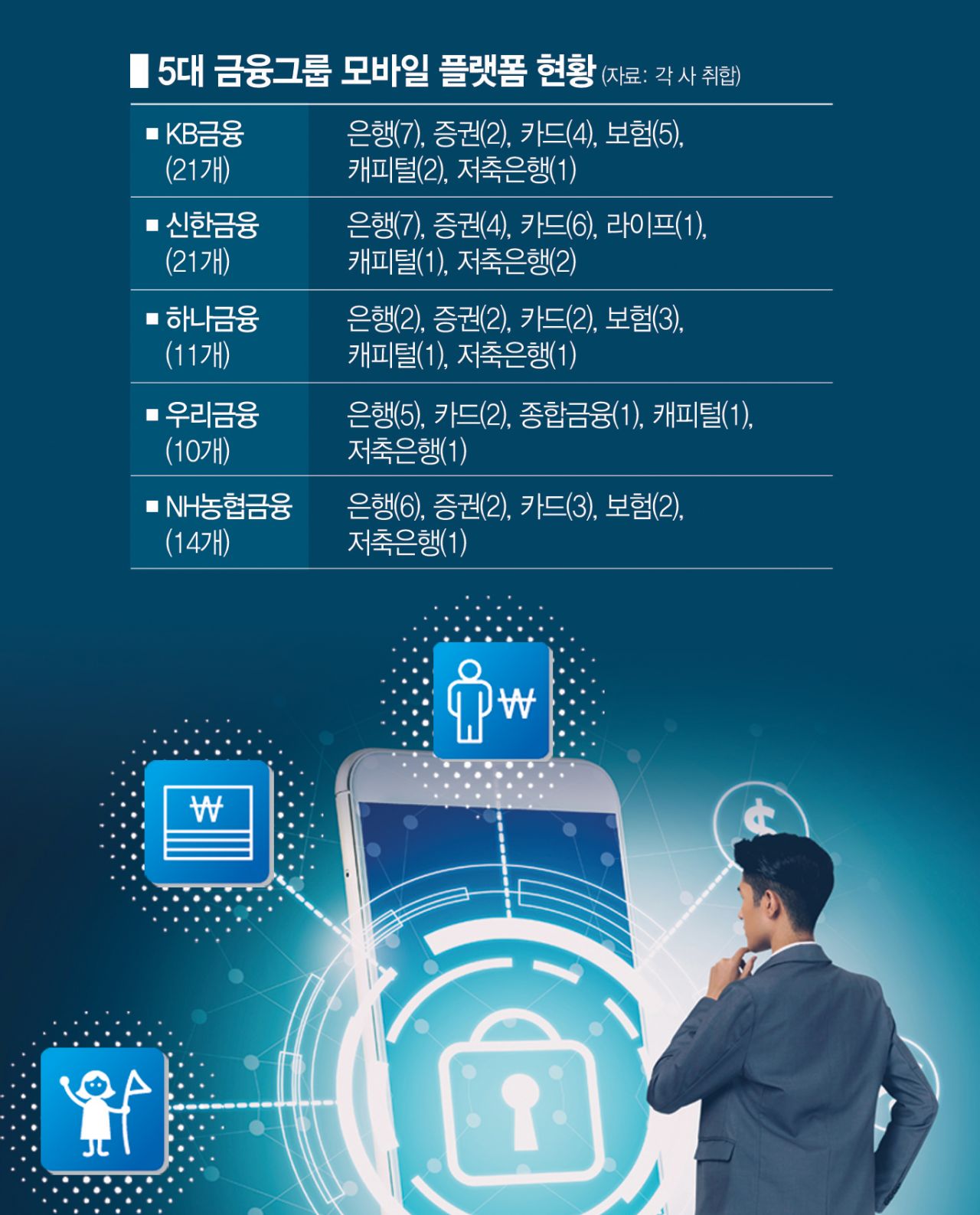

30일 금융권에 따르면 KB·신한·하나·우리·NH농협 등 5개 금융그룹이 실효성이 있다는 판단 하에 운영하고 있는 금융 앱은 77개에 달한다. 가장 많은 곳은 각각 21개 앱을 서비스하고 있는 KB와 신한이다. 하나금융은 11개, 우리와 NH농협도 각각 10개, 14개의 모바일 플랫폼을 운영 중이다.

앱이 가장 많은 분야는 금융그룹 내 비중이 높은 은행이다. KB금융은 은행 대표 통합앱 ‘KB스타뱅킹’을 운영하고 있지만 이를 포함해 ▲KB스타알림 ▲리브넥스트 ▲리브똑똑 ▲KB스타기업뱅킹 ▲KB부동산 ▲KB마이머니 등 7개 앱을 서비스하고 있다. 신한금융 역시 은행 대표 앱 ‘쏠’을 비롯해 ▲신한S뱅크미니 ▲쏠알리미 ▲쏠비즈신한기업뱅크 ▲쏠글로벌과 계열사 제주은행 관련 앱 2개 등 총 7개 은행 앱을 운영 중이다.

금융그룹들은 빅테크·핀테크와의 경쟁에 대응하고 MZ(밀레니얼+Z세대)세대 고객 이탈을 막기 위해 ‘똘똘한 대표 앱’을 만들어 계열사 서비스를 통합하는 과정을 몇 년 전부터 진행 중에 있다. 하지만 다양한 금융서비스 관련 앱을 추가하다 보니 소비자 불편은 더욱 가중됐다. 사용 빈도가 많지 않고 기존 앱과 뒤섞여 방치되기 일쑤였다.

예를 들어 KB금융의 대표 앱인 KB스타뱅킹 하나만 있으면 별도의 앱 설치 없이 금융그룹 6개 계열사 서비스 접근이 가능하다. 문제는 실제 이용 가능한 서비스는 제한적이라는 것이다. KB증권 계좌가 없는 고객이 KB스타뱅킹을 통해 새 증권 계좌를 만들려면 비대면 계좌 개설 서비스가 가능한 증권 앱을 별도 설치해야 한다.

금융사들은 원앱 전략이 어려운 이유로 규제 장벽을 꼽았다. 금융권 관계자는 "그룹사 간 고객 정보 공유를 까다롭게 한 금융지주회사법과 자본시장통합법, 금융소비자보호법 등 법적인 제약이 많았다"고 설명했다.

반면 빅테크·핀테크들은 슈퍼 앱 하나로 모든 서비스가 가능하다. 금융 앱 하나에 은행, 증권, 보험, 결제 등 서비스를 기능 형식으로 모두 담아 처음부터 여러 개의 앱 설치가 필요없도록 해 돌풍을 일으켰다. 토스의 경우 출범 초기부터 앱 하나로 토스가 제공하는 모든 금융 서비스를 이용할 수 있는 것을 목표로 했다.

하나의 금융 플랫폼으로 기존 토스 서비스에 더해 토스증권·토스뱅크 등 계열사 서비스를 모두 한 앱에서 이용할 수 있도록 한 것이다. 금융사별로 여러 개 앱을 만든 후 중첩되는 부분에서 통합 과정을 거치고 있는 금융그룹들과 접근부터가 다르다. 토스 관계자는 "고객이 금융 관련 서비스가 필요할 때 어렵고 복잡한 앱 탐색 과정을 거치거나 고민할 필요없이 앱 한 곳에 들어오면 모든 것을 해결할 수 있도록 하는 게 진정한 원앱 전략"이라고 설명했다.

금융거래 다 되는 ‘원앱’ 쉽지 않은 이유금융사들이 진정한 앱 통합을 못하고 있는 것은 금융업권별 규제와 이해관계가 복잡하게 얽혀있는 것이 가장 큰 원인으로 지목된다. 금융사들은 빅테크(대형 정보기술기업)들이 내세우는 ‘슈퍼 앱’에 대응하기 위해 여러 서비스를 품은 ‘금융 플랫폼’으로 반격에 나서고 있지만 넘어야 될 산이 많은 상황이다. 빅테크와 은행 간 ‘기울어진 운동장’ 논란을 해소하기 위해 금융당국 역시 제도적 기반을 지원하겠다고 약속했지만 소비자보호와 편의 사이에서 규제의 선을 새로 결정해야 하는 난관에 직면해 있다.

국내 주요 금융그룹들이 세운 원앱 전략은 흩어져있는 은행 앱 기능들을 한 데 모은 통합 은행 앱을 만든 후 이를 기반으로 계열 금융사들의 서비스로 접근 범위를 넓히는 방식이다.

내년 1월1일 응용 프로그램 인터페이스(API) 방식의 마이데이터 전면 시행을 계기로 금융 계열사 간 시너지를 극대화해야 되기 때문이다. 마이데이터 사업자는 고객의 은행·카드 등 거래내역, 보험정보, 투자정보 등을 분석해 유리한 금융상품을 추천할 수 있고, 고객은 원스톱 비교를 통해 맞춤형 상품 가입이 쉬워진다. 금융 분야별 포트폴리오를 갖추고 있는 금융그룹이 진정한 ‘원앱’ 서비스만 가능해지면 고객군을 확장하고 서비스 규모를 키우는 시너지를 낼 수 있는 셈이다.

하지만 금융사들은 2014년 카드사의 개인정보유출 사태 이후 그룹사 간 고객 정보 공유가 쉽지 않다. 이를 방지하기 위해 금융지주회사법과 자본시장통합법, 금융소비자보호법 등 법적인 허들을 높인 탓에 금융 계열사의 모든 서비스를 원앱으로 통일하기 힘들어졌다.

한 은행 관계자는 "시스템적으로는 은행 하나의 앱에서 증권, 카드, 보험 등 다른 금융 계열사 업무가 가능하지만 소비자 보호를 위해 비대면 실명인증을 거쳐 거래원장을 만들 때에는 해당 계열사를 직접 거치도록 하고 있다"고 설명했다. 그는 "금융당국의 권고대로 계좌개설 남용 방지와 고객 정보보호를 위한 것"이라고 덧붙였다.

또 다른 은행 관계자도 "마이데이터로 인해 금융업권 간 장벽이 낮아지고는 있지만 여전히 하나의 앱으로 할 수 있는 금융 계열사 업무가 단순 조회에 치중돼 있는게 사실"이라며 "다양한 금융상품 가입, 거래 등이 활발해지려면 아직도 허물어져야 할 금융 규제가 많다"고 털어놨다.규제 완화 약속에도 숙제 산적금융당국도 금융그룹들이 제기한 ‘기울어진 운동장’ 지적에 대해 원앱이 구축될 수 있도록 지원하겠다는 의지를 밝혔다.

정은보 금융감독원장이 최근 금융지주 회장들과의 간담회에서 "시너지 제고를 위해 금융그룹 내 정보 공유가 보다 원할하게 이뤄질 수 있는 방안을 검토해보겠다"고 한 것도 업계의 애로사항을 염두에 두고 한 발언이다. 고승범 금융위원장도 "하나의 슈퍼앱을 통해 은행·증권·보험 등 다양한 서비스를 고객의 니즈에 맞춰 제공하는 디지털 유니버셜 뱅크가 가능하도록 제도적 여건을 조성해 나가겠다"고 밝힌 바 있다.

다만 금융당국은 금융권의 통합 플랫폼 구축 시도가 더딘 이유를 규제 탓으로만 돌릴 수는 없다는 입장이다. 금융소비자 보호와 금융업권법상 지켜야 할 원칙이 있기는 하지만 그룹 내 금융계열사 간 이해관계 간극이 큰 것을 더 큰 요인으로 봤다. 당국 관계자는 "통합 플랫폼 구축이 어려운 것은 규제 외에도 그룹사 내부의 복잡한 입장차가 있기 때문"이라며 "플랫폼 경쟁력 강화를 위한 제도적 여건을 조성하겠지만 그룹사 내에서도 업권별 이해관계가 달라 의견을 모아 추진하기가 쉽지 않을 것"이라고 진단했다.

하나의 앱에 모든 금융서비스를 담고 있는 핀테크 업계에서도 은행권의 뒤늦은 ‘원앱’ 전략에 쉽지 않을 것이라고 평가했다. 핀테크 관계자는 "금융사들이 부랴부랴 원앱 전략을 펴고는 있지만 기존의 앱을 하나로 통합하고 중복되는 앱을 없애기도 힘들 것"이라며 "각 계열사간 이해관계가 충돌하기 때문에 큰 조직에서는 쉽지 않은 일"이라고 말했다.

전문가들은 소비자 편익을 위해 금융, 비금융사업을 자유롭게 영위하고 있는 빅테크·핀테크와의 차별을 해결할 수 있는 형평성 제고 노력이 절실하다고 지적한다. 김우진 한국금융연구원 선임연구위원은 금융당국이 국내 금융지주의 비금융플랫폼까지 허용해야 한다고 주장하며 "당국이 디지털 유니버셜 뱅크 허용을 검토하겠다고 발표한 만큼 그 후속조치로써 규제의 형평성 제고를 위한 세부방안을 조속히 마련해야 한다"고 조언했다.

박선미 기자 psm82@asiae.co.kr

<ⓒ경제를 보는 눈, 세계를 보는 창 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

아시아경제 관련뉴스해당 언론사에서 선정하며 언론사 페이지(아웃링크)로 이동해 볼 수 있습니다.

전체 뉴스 순위

칼럼/MG툰

English News

- Kakao Healthcare Launches 'Pasta': "Supporting Sustainable Blood Sugar Management"

- Daewoong Pharmaceutical's Bersiporocin Receives ‘Orphan Drug Designation’ in Europe to Treat Idiopathic Pulmonary Fibrosis

- Reinventing the future, LG’s latest digital signage at ISE 2024 open share list

- CES 2024 sleep-tech trends...sleep monitoring and sleep wellness devices continue to roll out

- Japanese digital therapy device leader CureApp proves effectiveness in clinical and real-world settings

유튜브

사람들